6 Gründe für Dividenden-Aktien

Volt NewsIn den vergangenen zehn Jahren galten Dividenden-Aktien im Vergleich zu Wachstumsaktien als langweilig. Sie fesselten die Investoren nicht mit packenden Wachstumsstorys und Innovationen, die angeblich die ganze Welt verändern werden. Die Scheinwerfer auf der Bühne der Wertpapiere sind allerdings seit diesem Jahr neu ausgerichtet. Höchste Zeit, in Erinnerung zu rufen, warum Investoren Dividendenaktien durchaus in Betracht ziehen dürfen.

Erzielt ein Unternehmen einen Gewinn, wird ein Stück des Gewinnkuchens an alle Aktionäre verteilt. Dadurch werden sie für das Risiko entschädigt, das sie mit dem Erwerb einer Aktie eingehen. Für Investoren ergibt sich daraus die Möglichkeit einer regelmässigen Einnahmequelle. Es gibt aber noch weitere Gründe, wieso eine breit diversifizierte Dividenden-Strategie zu den Klassikern im Werkzeugkasten von Investoren gilt und wieder öfters hervorgeholt wird.

1. Zinseszinseffekt dank reinvestierten Dividenden

Die Dividendenrendite ist eine Kennzahl und liegt meist im einstelligen Prozent-Bereich. Sie zeigt das Verhältnis zwischen der letzten ausbezahlten Dividende und dem aktuellen Kurs einer Aktie an. Liegt der Kurs der Aktie zum Beispiel bei CHF 100 und es werden CHF 5 ausgeschüttet, beträgt die Dividendenrendite 5 Prozent. Dieser Wert mag gering erscheinen. Trotzdem ist er ein wichtiger Teil der Gesamtrendite. Wird die Dividende reinvestiert, steigt der Anteil über die Jahre hinweg.

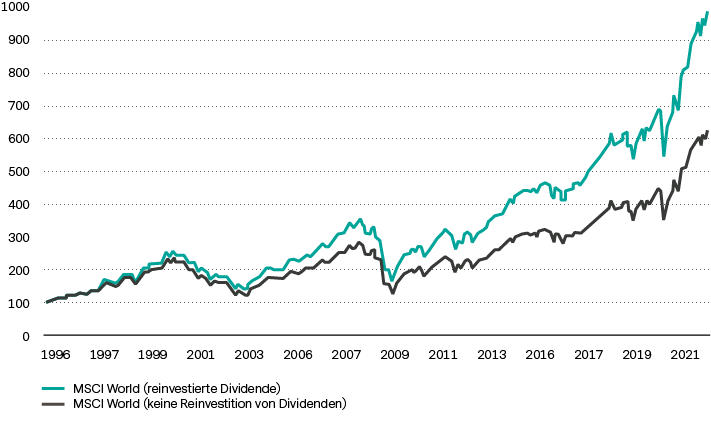

Dies lässt sich auch am MSCI ACWI Index ablesen. Es handelt sich um das Flaggschiff unter den globalen Aktienindizes, welches die Wertentwicklung von rund 3 000 Aktien abbildet. 100 investierte US-Dollar im Jahr 1995 haben 2021 einen Wert fast 1 000 US-Dollar erreicht, falls man die Dividenden fortlaufend reinvestiert hätte, aber nur 620 US-Dollar ohne reinvestierte Dividenden.

Performance des MSCI ACWI Index von 1996 von 2021

Quelle: Vontobel, Bloomberg, MSCI

2. Die Value-Ära ist angebrochen

Anleger ignorierten die teils schwindelerregende Bewertungen von Wachstumsaktien in den vergangenen Jahren, solange die Kurskurve nach oben zeigte. Eine zweitrangige Rolle spielte auch die Tatsache, dass gewisse Wachstumsaktien keine Dividende ausgezahlt haben. Das liegt in der Natur der Sache. Sie reinvestieren lieber ihre Gewinne, um eine schnelle Markteroberung zu erreichen. Allerdings kippte Anfang 2022 die Stimmung.

Der Grund: Die Anleger erwarteten eine schnellere Zinserhöhung seitens der Zentralbanken. Die Folge davon war eine Flucht aus wachstumsstarken, aber auch riskanteren Unternehmen in stabilere und günstiger bewertete Value-Unternehmen. Sie scheinen in diesem Jahr die neuen Lieblinge in der Investmentwelt zu sein.

Von dieser Verschiebung profitieren auch Dividendentitel. Sie sind wertorientiert, und benötigen mehr Substanz, um die Dividendenversprechen zu erfüllen.

Dividenden-Aristokraten haben eine starke Position in ihren Branchen, wachsen stetig und haben in den letzten 10 Jahren ohne Unterbrechung ansehnliche Dividenden ausgeschüttet. Schaut man sich die Top-Performer unter den Value-Aktien an, so findet man auch Dividenden-Highflyer. Ihre langjährige Dividendendisziplin spiegelt sich oft in der Kursentwicklung wider.

3. Dividenden-Aktien sind weniger volatil

US-Starinvestor Warren Buffett schenkt dem Risikoprofil einer Geldanlage besondere Beachtung. So lautet eine seiner Investmentgrundregeln: „Vermeide Verluste!“ Diese lassen sich während weitreichenden Markt-Turbulenzen begrenzen, nicht zuletzt mithilfe eines aktiven Managements. Eine Studie hat ergeben, dass Dividendenwerte weniger volatil sind, was die konstante operative Performance und Ergebnisqualität widerspiegeln. Das ist nicht nur eine Wohltat für die Nerven, sondern auch für den Geldbeutel. Bei Unternehmen, die keine Dividende ausschütten, müssen Anleger bei Kurseinbrüchen warten, bis diese sich erholen, um wieder in die Gewinnzone zu gelangen. Bei Dividenden-Aktien hingegen kann auch bei Kursverlusten zumindest eine Dividende winken, wenn das Unternehmen einen Gewinn ausweist.

4. Dividenden-Aktien haben Zukunft

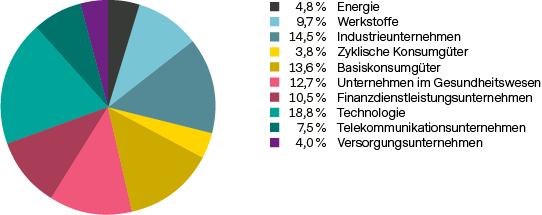

Bei der Auswahl von Dividendenaktien ist ein Blick zurück wichtig. Wie hat sich die Dividende in den letzten zehn Jahren entwickelt? Wurde sie ausgesetzt und aus welchen Gründen? Mindestens so wichtig ist allerdings der Blick nach vorne. Für zukünftige Gewinnausschüttungen muss das Unternehmen in der Lage sein, sich gegen die Konkurrenz zu behaupten, auf dem Wachstumspfad und innovativ zu bleiben. Überdies ist die Vorstellung falsch, dass Dividendenkönige nur in den als defensiv geltenden Branchen tätig sind: Lebensmittelhersteller, Pharmaunternehmen und Versicherungen. Teil des «Global Quality Dividend Achievers»-Themenbaustein sind auch Aktien von Unternehmen, die in Sektoren tätig sind, die überdurchschnittliches Wachstum versprechen wie der Technologie- und IT-Sektor.

Allokation nach Sektoren des Themenbausteins «Global Quality Dividend Achievers». Stand: März 2022.

Quelle: Vontobel

5. Haushälterischer Umgang mit Cash

Wer eine Dividende ausschüttet, gibt einen Teil des Gewinns an die Aktionäre weiter. Es steht also weniger Geld für Investitionen zu Verfügung. Dies kann für mehr Disziplin bei Investitionsentscheidungen des Managements sorgen. Studien zeigen, dass je mehr flüssige Mittel ein Unternehmen behält, es umso wahrscheinlicher wird, dass bei Akquisitionen zu viel bezahlt wird. Dies beeinträchtigt wiederum den Shareholder-Value. Unternehmen, die Dividenden ausschütten, sind in der Regel effizienter in der Nutzung ihres Kapitals als vergleichbare Unternehmen, die keine Dividenden ausschütten. Die psychologische Wirkung auf das Management sollte auch nicht unterschätzt werden. Kein Manager will sich die Blösse geben und eine langjährige Serie von Dividendenausschüttungen unterbrechen oder eine Verschiebung bekannt geben.

6. Bessere Bilanz

Unsere Analyse zeigt, dass Dividenden ausschüttende Unternehmen tendenziell eine bessere Bilanz haben als nicht Unternehmen, die keine Dividende verteilen. Unternehmen mit einer langen Geschichte regelmässig steigender Dividendenausschüttungen werden durch gesunde Cashflows unterstützt. Die Ertragssichtbarkeit ist ebenfalls in der Regel besser: Ein Unternehmen muss Dividenden aus einem realen Gewinn bezahlen und kann diesen nicht durch eine kreative Buchhaltung besser aussehen lassen, als er ist.

Auch wenn vieles für Dividenden-Highflyer spricht, bedeutet dies nicht automatisch, dass die Gewinner von gestern auch die Sieger von morgen sein werden. Wir verfolgen deshalb die Geschäftsentwicklung unserer Dividenden-Favoriten genau und behalten die Risikofaktoren im Blick.

Risiken von Investitionen in Finanzmärkte

Investitionen in spezielle Themen auf den internationalen Finanzmärkten sind mit Risiken verbunden. Kurs, Wert und Ertrag einer Anlage, insbesondere in ein spezielles Thema und grenzüberschreitend, hängen u.a. von der wirtschaftlichen Entwicklung, der globalen Beachtung des Themas an den internationalen Finanzmärkten und dem Kurs der zugrundeliegenden Wertpapiere ab.